バランス型の商品で株式型の投資信託と比較すると地味なんですよね。…と思っていましたが、今回ご紹介するのは、シリーズ累計で残高1兆円を突破した人気の「のむラップ・ファンド」です。

「○○ラップ」と名前の付いたバランス型の投資信託は数多く存在しますが、「ラップ口座(ファンドラップ)」とは本質的に異なります。簡単に言えば、「のむラップ・ファンド」はコストが比較的抑えられており、贈与などの特別なオプションは付帯しない、一般的な投資信託です。

この記事では、「のむラップ・ファンド」そのものの特徴と、混同されやすいファンドラップとの違いについて詳しく解説していきます。

バランス型ファンドは、一見すると初心者向けのように思えますが、実は奥深い商品群です。今回と次回予定しているバランスファンドの記事では、これまで運用経験のある方から、初心者向けの記事を読んできた方まで、幅広い層に見ていただけるような内容を心掛けますね。

商品分類

| 投資対象/地域 | 国内 | 海外 | 国内外 |

|---|---|---|---|

| 株 | |||

| 債券 | |||

| REIT | |||

| バランス | |||

| その他 |

本商品はリスク水準から異なる5コースから成っています。

※厳密には、分配金の受け取りを重視した別の2つのコースも存在しますが、本記事では上記の5つのコースを中心に解説します。

のむラップ・ファンド

| コース名 | 保守型 | やや保守型 | 普通型 | やや積極型 | 積極型 |

|---|---|---|---|---|---|

| 運用会社 | 野村アセットマネジメント株式会社 | 同左 | 同左 | 同左 | 同左 |

| ファンド設定日 | 2010年3月15日 | 2016年11月15日 | 2010年3月15日 | 2016年11月15日 | 2010年3月15日 |

| 投資対象 | 世界の株・債券・REIT | 同左 | 同左 | 同左 | 同左 |

| 購入時手数料 上限(税込) | 1.10% | 同左 | 同左 | 同左 | 同左 |

| 信託報酬(税込) | 年1.188% | 年1.2705% | 年1.353% | 年1.4355% | 年1.518% |

| 信託財産留保額(税込) | 0.3% | 同左 | 同左 | 同左 | 同左 |

| NSIA成長投資枠 | 〇 | 〇 | 〇 | 〇 | 〇 |

| NISAつみたて投資枠 | × | × | × | × | 〇 |

| 残高_2025/3/31時点 | 661億円 | 189億円 | 5,280億円 | 665億円 | 3,622億円 |

バランス型ファンドとは?

このブログでは初めてバランスファンドを取り上げるため、まずは「バランスファンドとは何か?」という基本的な部分から簡潔に説明します。

特徴

バランスファンドは、その名の通り、株式、債券、場合によっては不動産投資信託(REIT)や金といった、性質の異なる複数の資産クラスに分散投資を行う投資信託です。分散投資という、投資信託本来の目的を体現した商品の一つと言えるでしょう。

「分散投資」は多くの金融商品に共通するメリットですが、資産の組み合わせ方、運用手法、投資対象は多岐にわたります。「このバランスファンドこそが最適だ!」と確信できる方は、実は少ないのではないでしょうか。

ちなみに、筆者は株式60%、債券40%という、アメリカで普及した伝統的な資産配分を好んでいます。この点については、また別の機会に詳しくお話したいと思います。

バランスファンドに投資する意義【3つのポイント】

それでは、本題に入りましょう。儲かりそうな株式型の投資信託ではなく、あえてバランスファンドに投資する意義とは何でしょうか?私は以下の3点が重要だと考えています。特に3点目は、長期的な運用において非常に大切な点です。

1. 分散投資によるリスク低減

前述の通り、バランスファンドの最大の特長は分散投資です。前回の記事で解説した「負けにくい投資」を実現するための重要な手段であり、バランスファンドに投資する大きな意義となります。

2.資産配分をプロにお任せ

どの資産にどれくらいの割合で投資するのか?このブログをご覧になっている方の中には、私を含め、自分で考えるのが好きな方もおられると思います。

しかし、多くの方とお会いする中で、「運用で面倒なことはやりたくない」という声をよく聞きます。日々の生活の中で、投資の管理に煩わされたくない。そんな方にとって、市場の状況に合わせて資産配分を調整したり、あらかじめ決められたルールに基づいて運用してくれるバランスファンドは、良き友達となるでしょう。

このような話をすると、「それなら株式のインデックスファンドを積み立てるだけでも良いのでは?」という疑問を持つ方もいるかもしれません。確かに、それで十分な方も多くおられます。しかし、後述する3つ目の理由があるため、全ての方に当てはまるわけではありません。

3.長期的な運用を継続しやすくする

一般的なバランスファンドは、良くも悪くも株式と比較して値動きが穏やかです。

長期的な運用においては、必ずと言って良いほど株式市場の暴落が起こります。価格が半値になり、悲観的なニュースが溢れるような状況で、誰もが数百万、数千万という資産の心配をせずにいられるでしょうか?

過去の相場ショック時には、多くの方が不安に耐えきれず、安値で売却してしまうという結果を繰り返してきました。少なくとも株式以外の資産を組み入れることで、株式のインデックスファンドのみを保有するよりも、下落幅を抑える効果が期待できます。

2.で述べたように、株式のインデックスファンドの積立も時間分散の効果はありますが、20年後など、いざ資産を取り崩そうとしたタイミングで株式市場全体が50%下落するような事態が起こると、せっかく積み上げた利益を大きく失う可能性があります。

長期的な運用を「嫌だ」と感じることなく継続するためには、ご自身の考え方に合ったバランスファンドを保有することが重要だと考えます。

「のむラップ・ファンド」の仕組みと特徴【リスク許容度で選べる5つのコース】

それでは、ここから本商品の特徴の説明に移っていきます。

投資対象

「のむラップ」の投資対象は以下の5種類です。

国内株式: TOPIX(東証株価指数)と呼ばれる日本の代表的な株式指数に連動することを目指す。

先進国株式: アメリカ等、日本以外の先進国株式市場に連動する株式指数に連動することを目指す。

国内債券: 日本国債を中心に、比較的リスクの低い国内債券の、債券指数に連動することを目指す。

海外債券: アメリカや中国等、日本を除く世界の国債指数に連動することを目指す。

先進国REIT:世界の不動産市場の指数に連動することを目指す。

上記のように、投資対象は世界の株式、債券、不動産の、明確なルールに基づいたインデックスに連動するものであり、この点に際立った特徴はありません。本商品の独自性は、以下の点にあります。

自分のリスクに合わせたコース選び

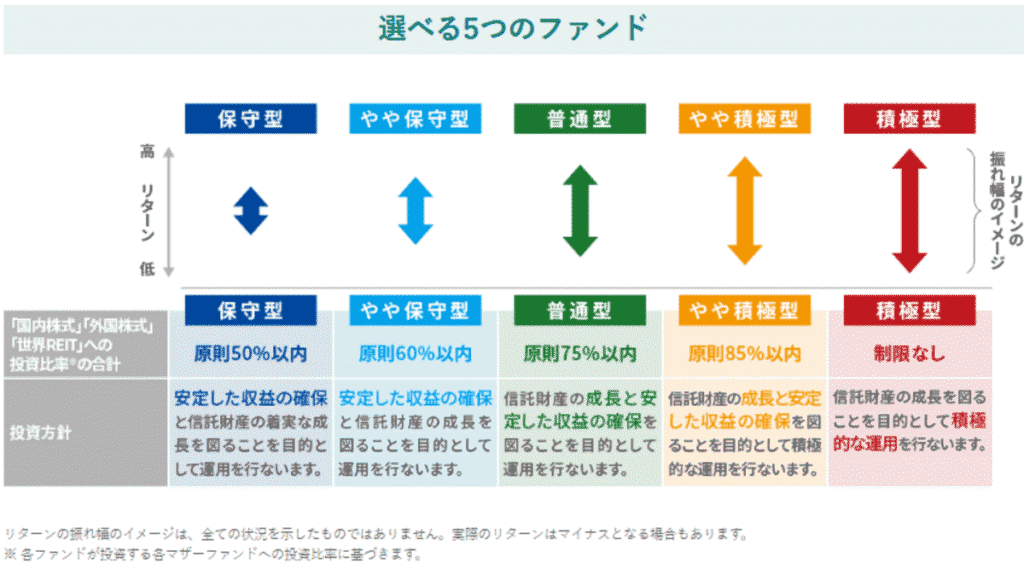

まずは、野村アセットマネジメントの公式ホームページに掲載されている、以下の画像をご覧ください。

野村アセットマネジメント のむラップ・ファンドのご紹介ページ https://www.nomura-am.co.jp/special/nomuwrap/gosyoukai/

本商品の最大の特徴は、リスク(価格の変動幅)の水準が異なる5つのコースが用意されていることです。

先ほど挙げた投資対象のうち、「○○株式」や「先進国REIT」は、年間で価格が大きく変動する可能性があるため、一般的に「リスク資産」と呼ばれています。これらのリスク資産の組入比率と、安全性の高い資産との組み合わせによって、5つのコースが分類されています。

※厳密には、分配金の受け取りを重視した別の2つのコースも存在しますが、本記事では上記の5つのコースを中心に解説します。

本商品の主な販売主体は、ネット証券ではなく、対面の銀行や証券会社です。そのため、営業員と投資家自身が様々なツールを活用しながら、どの程度の資産増加を目指したいか、どの程度の価格変動に耐えられるかなどを話し合い、最終的に投資家自身がコースを選択することになります。

これは一見簡単なプロセスのようですが、実際には非常に重要な判断です。営業員のスキルに依存する側面はありますが、この対話を通じて、投資家自身が将来の資金の使い方や増やし方について考えるきっかけになることは間違いありません。

逆に言えば、「面倒だから」という理由以外に、運用に詳しい方がこの商品を選ぶべき明確な理由はないかもしれません。したがって、「初めての運用」に取り組むための入門的な商品として捉えるのが、適切な活用方法と言えるでしょう。

なお、商品自体の特徴として「市場環境に応じた機動的な資産配分の変更」も挙げられていますが、過去の配分変更を見ると、大きな変動は見られないため、あくまで付加的な要素として考えるのが妥当でしょう。最も重要なのは、最初の「自分はどの程度の下落に耐えられるか?」という点を基準にしたコース選びです。

(参考)過去のリスク・リターン

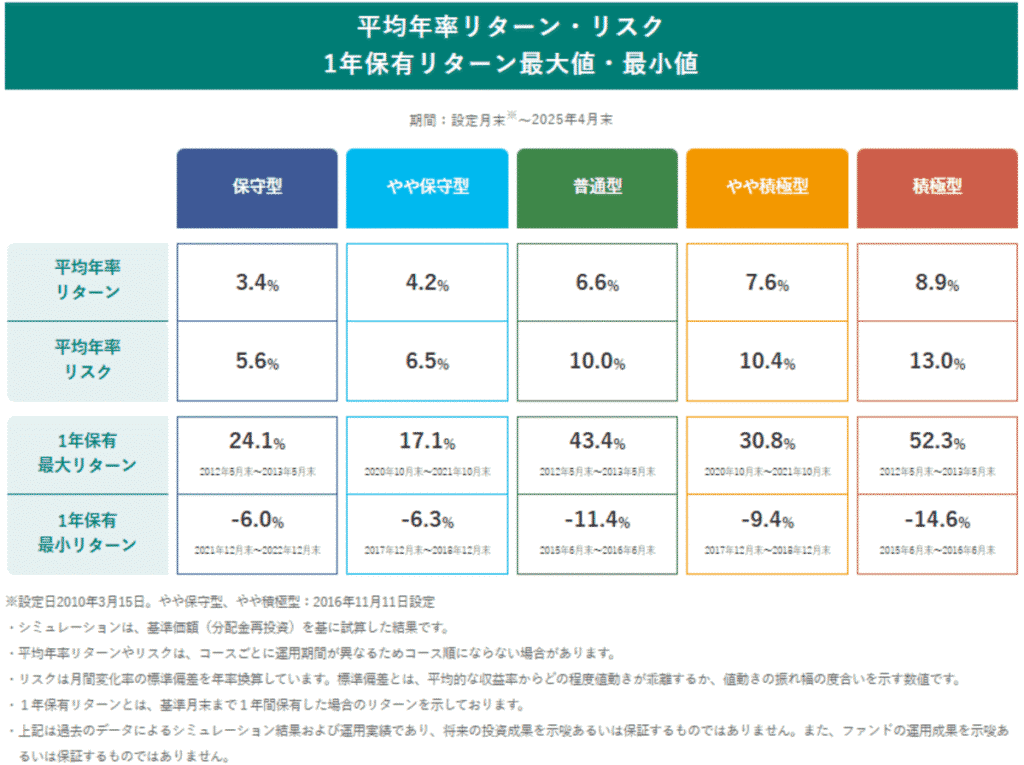

本商品の具体的なパフォーマンスについては、過去の実績を確認してみましょう。

ただし、以下のデータは、基本的に株式市場が右肩上がりの好調な期間における実績であることを念頭に置いてください。過度な期待を持つことなく、参考として捉えるようにしてください。

「平均年間リターン」は、1年間で増えた割合の平均値を示しています。「平均年間リスク」は、この平均年間リターンを中心に、1年間の価格がどの程度変動したかを示す指標です。もちろん、大きな経済ショックなどが起こった場合には、これ以上の大幅な下落が起こる可能性もあります。

(例:普通型の場合、過去の実績では1年間に平均で約6.6%増えています。価格の変動幅は、この6.6%を中心に上下約10%程度であったため、年間収益率は-3.4%~+16.6%の範囲で推移することが多かったと考えられます。)

野村アセットマネジメント のむラップ・ファンドのご紹介ページ https://www.nomura-am.co.jp/special/nomuwrap/gosyoukai/

上記のように、積極的にリスクを取るコースほど、リターンも大きくなる傾向が見られます。投資の世界では、他の要素を考慮しない場合、リスクとリターンは表裏一体の関係にあります。このような商品を通じて、ご自身の投資に対する考え方を深めてみるのも良いと思います。

「のむラップ・ファンド」と野村ファンドラップの違い

最後に、「のむラップ・ファンド」と、一般的に「ファンドラップ」として知られている「野村ファンドラップ」の違いについて解説し、本記事を締めくくりたいと思います。

投資信託以外に興味の無い方は、こちらでブラウザバックしていただいて大丈夫です。

まずは、それぞれの主な違いをまとめた図をご覧ください。

| 項目 | のむラップ・ファンド | 野村ファンドラップ |

|---|---|---|

| 仕組み | 普通の投資信託 | オーダーメイドの投資一任サービス |

| 投資対象 | 複数の投資信託信託への間接的な投資 | 複数の投資信託への直接的な投資 |

| 運用方針 | リスク水準が違うコース内から選定 | 投資目標や期間を考慮した運用 |

| 手数料 | 投資信託の信託報酬 | 投資一任の手数料 +投資信託の信託報酬 |

| 最低金額 | 比較的少額から可能(100円等) | まとまった資金が必要(500万円等) |

| 商品選択 | 複数のコースから選択 | ヒアリング後、複数のコースから選択 |

| アフターフォロー | 販売会社次第 | 4半期に一度等の定期報告 |

| オプション | 販売会社次第 | 相続時の家族信託(相続資産対象外)等 |

以下5点については説明を追加します。

商品(Product)or サービス(Service)の差

最も大きな違いとしては、その性質です。

「のむらップ・ファンド」: あくまで運用会社(メーカー)が組成する、投資信託という一つの金融商品です。ファンドラップのような包括的なサービスは提供されません。

「野村ファンドラップ」: 投資一任契約に基づくサービスそのものの名称です。顧客から預かった資金の投資判断を、全て証券会社に委ねる仕組みです。

「モノ」である商品なのか、それ自体が「サービス」なのか、という点が根本的な違いです。具体的な内容については、以下の比較をご覧ください。

手数料の差

「のむらップ・ファンド」:一般的な投資信託と同様に、保有期間中に発生する信託報酬が主な手数料です(税込年率は安定型1.188%~積極型1.518%)。解約時には0.3%の解約手数料がかかります。購入時の手数料は、販売会社によって異なり、上限は1.1%です。

「野村ファンドラップ」:信託報酬に加えて、投資一任に関する費用が発生します。運用を任せることと、それに伴うサポート体制に対する追加費用です。一般的に、「○○ラップ・ファンド」という名前の投資信託よりも、年間の費用は高くなることが多いです(サービス内容によりますが、1.5%~2.5%程度)。

※アメリカでは、単なる運用機能だけでなく、相場急変時のアドバイスや税制対策など、顧客のライフプラン全体に寄り添ったサービスに付加価値が置かれ、より高い手数料設定となっている場合があります。

投資対象の違い

「のむらップ・ファンド」:コストの低い、インデックスファンドの組み合わせ。

「野村ファンドラップ」:サービス次第。比較的低コストのコースではインデックスファンドの組み合わせが中心ですが、最低投資金額が高くなるほど、アクティブファンドや、換金性は低いものの高いリターンが期待できるオルタナティブ資産などが組み入れられる場合があります。

投資金額の差

「のむらップ・ファンド」:普通の投資信託同様、販売会社で決定されています。1万円程度から購入可能です。

「野村ファンドラップ」:野村證券では、最も低いコースでも500万円以上です。オーダーメイドの運用を行うSMA(セパレート・マネージド・アカウント)と呼ばれるサービスの場合、3000万円以上の最低投資金額が設定されています。

アフターフォローの違い

「のむラップ・ファンド」:販売会社によってアフターフォローの内容は異なります。年に1回など、投資信託全体の定期的な情報提供をルール化している会社もあれば、特に連絡がない場合もあります。

※ネット証券で購入した場合、特別なフォローはありません。

「野村ファンドラップ」:4半期に1度の定期報告がマスト。会社によるものの、運用状況等のレポートが紙orデータで送られます。さらに、会社によっては、月に一度程度の電話連絡や、年2回の対面での面談を義務付けており、投資家の生活状況や考え方の変化などを早期に把握し、運用状況に反映させるための工夫を行っているところもあります。

違いのまとめ

上記で解説したように、一般的にファンドラップの方が提供されるサービスが多く、その分コストも高くなります。

※ファンドラップには、相続対策として特定の受取人を指定しておくことで、遺産分割協議の対象外とするといった活用方法も可能です。

ただし、最低投資金額が比較的低いコースでは、四半期ごとのレポートの有無以外は「のむラップ・ファンド」とほとんど変わらないケースもあり、そのようなコースであれば「のむラップ・ファンド」で十分だと思います。

ファンドラップを活用する際は、そのサービスに関連する付帯サービスを受けたい、相続や贈与について具体的な悩みがある、一般的な金融商品以外にも投資できるほどまとまった資金がある、といった明確な目的がある方が、そのメリットを最大限に活かせるのではないでしょうか。

まとめ:バランスファンドは長期運用と初心者向けの入り口

この記事で見てきたように、バランスファンドは、高いリターンを追求するのではなく、長期的な運用を継続するためのツール、あるいは運用について考えること自体が煩わしいと感じる方にとっての便利なツールという位置づけです。

これまで預貯金しか経験がなかったけれど、運用とはどのようなものなのかを知りたい方の入門編として、あるいは、それなりのリターンで満足であり、資産が大きく目減りすることに抵抗がある方が、インデックスファンド以外の選択肢として検討する価値のある商品と言えるでしょう。

ネットの記事では低コストの株式インデックスファンド1強の風潮がありますが、全員が当てはまるわけではありません。上記のような考え方の投資家の方には、バランスファンドがフィットするのでは、と思います。

それでは、また~

関連記事はこちら:【個別投信⑦】 投資家との繋がりで積み上げた評判 「ひふみプラス」

※金融の人間の端くれとして、毎度ディスクレーマーは記載しておきます。投資は自己責任です。

本サイトは趣味ベースの記事であることをご了承ください。

また、今回の記事は2025年5月11日時点で手に入る情報に基づき作成しました。

【ディスクレーマー】

・本記事の内容は日本内外問わず、いかなる証券についての取得申込の勧誘を意図するものではありません。

・本記事は信用に足る情報を元に作成していますが、記事内に含まれる情報の正確性、確実性を保証するものではありません。本資料に掲載されている情報によって、何らかの損害を被った場合でも、一切著者は責任を負いません。

・本記事内の情報は、本記事執筆時点の情報に基づく内容を元に記載しております。投資を行う際は最新の情報をご確認のうえ、ご自身でご判断いただくようお願いいたします。